La classifica delle Regioni italiane in cui si evadono di più le tasse

A svelarlo è il rapporto elaborato dalla Cgia di Mestre sui dati del Ministero dell’Economia e delle Finanze e dell'Istat

L'evasione delle tasse ha da sempre rappresentato un problema storico del nostro Paese. Da Nord a Sud della Penisola sono tantissimi coloro che continuano a rimanere estranei al Fisco. Nell'ultimo anno, tuttavia, come affermato dall'Ufficio studi della Cgia di Mestre, l'amministrazione finanziaria nazionale è riuscita a recuperare oltre 20 miliardi di euro dalla lotta all'evasione, dato che testimonia come la battaglia contro l'infedeltà fiscale stia dando i suoi frutti.

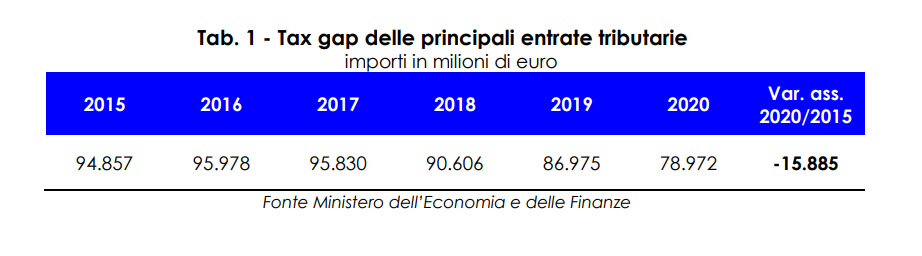

Nonostante ciò, come emerge dai dati del Ministero dell’Economia e delle Finanze, ogni anno lo Stato non può contare su quasi 79 miliardi di euro di tasse, segno che comunque la lotta all'evasione è più serrata che mai. Ma quali sono le Regioni italiane dove si annida il maggior numero di evasori fiscali? A rivelarlo, come detto è stato il report della Cgia di Mestre, la quale ha sottolineato come la situazione più critica si trovi nel Mezzogiorno.

La classifica delle Regioni italiane dove si evadono di più le tasse

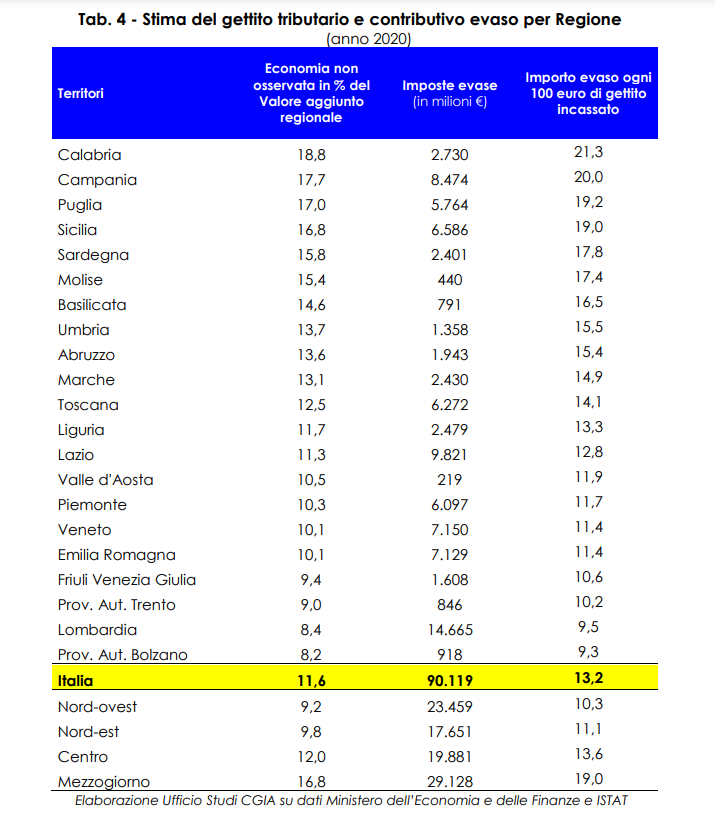

Nel 2020 il peso dell’economia non osservata sul valore aggiunto nazionale (Pil) era all’11,6 per cento, pari a 174,6 miliardi di euro. Nelle varie aree del Paese, il sommerso economico ha una diversa incidenza sulla ricchezza prodotta:

- 9,2 per cento a Nordovest;

- 9,8 per cento a Nordest;

- 12 per cento al Centro;

- 16,8 per cento nel Mezzogiorno.

Specularmente, si è distribuito per ogni regione il mancato gettito tributario e contributivo che, invece, si aggira attorno ai 90 miliardi di euro. In altre parole è come se, a livello nazionale, a fronte di ogni 100 euro di gettito incassato ne venissero evasi 13,2.

Nel Nordovest, l’Ufficio studi della CGIA ha stimato che l’ammontare totale del gettito evaso sia pari a 23,4 miliardi di euro; pertanto ogni 100 euro incassati in questa ripartizione geografica gli evasori se ne trattengono 10,3, nel Nordest 11,1 (17,6 miliardi di gettito eroso dagli evasori), al Centro 13,6 (19,8 miliardi di gettito perso) e nel Mezzogiorno 19 (29,1 miliardi di gettito perso).

A livello regionale, infine, la situazione più critica la scorgiamo nel Sud: nella classifica di euro evasi ogni 100 euro incassati, in Puglia se ne “perdono” 19,2 euro, in Campania 20 e in Calabria 21,3.

Si tratta di cifre doppie rispetto a quelle che si registrano in Friuli Venezia Giulia (10,6 euro), in Provincia di Trento (10,2 euro) e in Lombardia (9,5 euro). Il territorio nazionale più fedele al fisco è la Provincia di Bolzano che presenta un’evasione di 9,3 euro ogni 100 incassati. Qui di seguito ecco la classifica, stilata dalla Cgia di Mestre, delle Regioni italiane dove si evadono di più le tasse:

Nel 2022 sottratti agli evasori 20 miliardi di euro

Nel 2022 il fisco ha recuperato dalla lotta all’evasione oltre 20 miliardi di euro. Questo dato, annunciato dal Ministero dell’Economia e delle Finanze (MEF) nei mesi scorsi, è l’ennesima dimostrazione che negli ultimi anni la lotta contro l’infedeltà fiscale sta dando i suoi frutti.

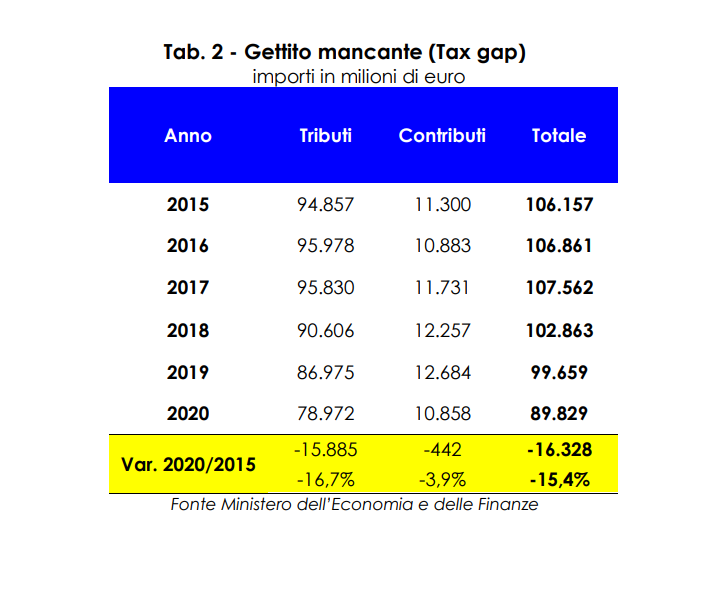

Tra il 2015 e il 2021, ad esempio, l’evasione in Italia è scesa di 16,3 miliardi di euro. Sebbene il 2020 sia stato un anno molto particolare a causa della pandemia, il tax gap stimato dal MEF è sceso a 89,8 miliardi di euro; di cui 78,9 sono ascrivibili al mancato gettito tributario e gli altri 10,8 miliardi sono il “frutto” dell’evasione contributiva. A comunicarlo è l’Ufficio studi della CGIA di Mestre.

Pur non potendo contare su quasi 79 miliardi di euro di tasse ogni anno, un importo che rimane ancora straordinariamente elevato, l’Amministrazione finanziaria italiana sembra essere riuscita a imboccare la strada giusta per combattere efficacemente questa piaga sociale ed economica che da sempre caratterizza negativamente il nostro Paese.

Tra la compliance fiscale (prassi in base alla quale l’Agenzia delle Entrate con apposita comunicazione informa il contribuente su possibili irregolarità invitandolo a verificare e a ravvedersi, incentivando così l’assolvimento spontaneo degli obblighi tributari e favorendo l’emersione spontanea delle basi imponibili), lo split payment (forma di liquidazione Iva che prevede, nei rapporti tra aziende/professionisti e la Pubblica Amministrazione, che sia quest'ultima a trattare e versare l'imposta relativa alla transazione), la fatturazione elettronica e l’invio telematico dei corrispettivi, una serie di contribuenti – tra cui gli evasori incalliti, chi riceveva i pagamenti dallo Stato per un servizio o una prestazione lavorativa resa e poi non versava l’Iva e, infine, i professionisti delle cosiddette “frodi carosello” - sono stati indotti a ravvedersi.

Non solo. Anche il leggero calo della pressione fiscale registrato in questi ultimi anni ha sicuramente avuto un effetto positivo sul fronte delle entrate. Sebbene sia ancora del tutto insufficiente, la contrazione del carico fiscale ha contribuito, in parte, a ridurre l’evasione, soprattutto quella che in gergo viene chiamata di “sopravvivenza”.

Purtroppo, chi è completamente sconosciuto al fisco continua imperterrito a farla franca, così come le organizzazioni criminali di stampo mafioso che sempre con maggior dedizione seguitano a coltivare i propri traffici illegali. Poco “sensibili” alla fedeltà fiscale lo sono anche quelle multinazionali e i giganti del web che, in Italia, realizzano profitti milionari, ma la stragrande maggioranza delle imposte le versano nei paesi a elevata fiscalità di vantaggio.

L’anno scorso l’erario ha incassato 68,9 miliardi in più di entrate tributarie e contributive, ha recuperato in un solo anno 20,2 miliardi di evasione e “bloccato” 9,5 miliardi di frodi. Sempre sul fronte delle entrate, il trend positivo è proseguito anche in questa prima parte del 2023.

Sempre secondo il MEF, nei primi tre mesi di quest’anno, rispetto allo stesso periodo del 2022, le entrate tributarie e contributive sono cresciute complessivamente di 4,7 miliardi di euro (+2,7 per cento).

"Se riusciremo a contrastare con maggiore incisività l’economia sommersa - afferma la CGIA di Mestre - faremo pagare le tasse alle multinazionali del web e ai colossi dell’e-commerce presenti nel nostro Paese, riusciremo a incrociare in maniera efficace le 161 banche dati fiscali che possiede la nostra Amministrazione finanziaria e, infine, assisteremo a una seria riforma del fisco che tagli strutturalmente il peso del fisco su tutti i contribuenti, non è da escludere che nel giro dei prossimi 4/5 anni l’evasione fiscale presente in Italia potrebbe addirittura ridursi della metà, allineandosi così al dato medio europeo".

Irpef: gli autonomi pagano di più dei dipendenti

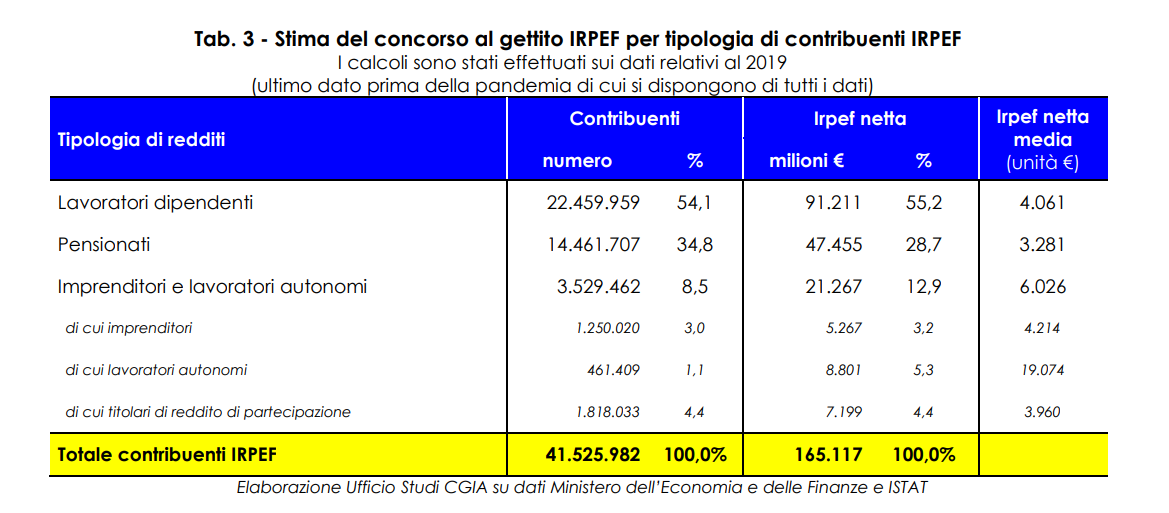

In queste ultime settimane, in particolar modo da parte della CGIL e della UIL, si sostiene che l’imposta sul reddito delle persone fisiche (Irpef) sarebbe pagata quasi interamente da pensionati e lavoratori dipendenti.

Ci permettiamo di segnalare che questa affermazione è del tutto fuorviante, perché sottende che in Italia a versare la quasi totalità dell’Irpef sarebbero solo due categorie di contribuenti: quelle richiamate poc’anzi.

"In realtà - afferma la CGIA - chi continua a ripetere questa ovvietà è 'vittima' di un grave abbaglio statistico/interpretativo. Se, infatti, è palese che l’84 per cento dell’Irpef totale è versata all’erario da pensionati e lavoratori dipendenti, ciò avviene perché queste due categorie rappresentano l’89 per cento del totale dei contribuenti Irpef presenti in Italia. L’altro 11 per cento circa, invece, è costituito da percettori di altre categorie di reddito. In particolare, i lavoratori autonomi sono l’8,5 per cento del totale dei contribuenti Irpef".

Se si vuole dimostrare lo squilibrio del carico fiscale legato all’Irpef, la metodologia “corretta” sta nel calcolare l’importo medio versato da ciascun contribuente facente parte di ognuna delle tre principali tipologie che pagano l’imposta sulle persone fisiche: ovvero autonomi, dipendenti e pensionati. Applicando questa metodica, ai dati sui redditi relativi al 2019 (fonte Ministero dell’Economia e delle Finanze), emerge che, mediamente, i pensionati pagano un’Irpef netta annua di 3.281 euro, i lavoratori dipendenti di 4.061 euro e gli imprenditori/lavoratori autonomi di 6.026 euro.

"Sia chiaro, l’evasione fiscale in Italia c’è ed è presente in tutte le categorie di contribuenti, quindi, anche tra i lavoratori autonomi e gli imprenditori. Pertanto, l’evasione va contrastata ovunque essa si annidi, senza però accusare pregiudizialmente nessuno, tantomeno attraverso l’interpretazione scorretta di dati molto parziali, così come è successo in queste ultime settimane".

Quale riforma fiscale?

In attesa dell’approvazione dei decreti attuativi, per l’Ufficio studi della CGIA una riforma fiscale importante che abbia l’ambizione di definirsi tale deve, innanzitutto, indicare preventivamente quanto costa e dove si recuperano le coperture, dopodiché ha il compito di conseguire, in tempi ragionevolmente brevi, almeno altri tre obiettivi:

- la riduzione del carico fiscale a famiglie e imprese;

- la semplificazione del rapporto tra il fisco e il contribuente;

- la riduzione dell’evasione e dell’elusione fiscale.

Il mancato raggiungimento di questi punti costituisce un serio pericolo che la stessa sia destinata a fallire o comunque non in grado di dare una seria risposta alle tante istanze sollevate dai contribuenti italiani che da decenni chiedono un fisco più equo e meno complicato